FIREするには収入と支出のバランスがとても大事です。そして、私のような収入が平々凡々な方々は収入を伸ばすことよりもまずは「支出を管理する」ことをお勧めいたします。

なぜ支出を管理することが大事なのか

私のように収入が多くない方がFIREを目指すにあたって、なぜ収入を伸ばすことよりも支出を管理することが大切なのかというと

- 収入は伸ばすことに時間がかかる

- 収入が伸ばせるかどうかは個人差が大きい

- 支出の管理は再現性が高い

- 収入を伸ばすことよりもハードルが低い

このような特徴があるからです。

収入源が勤めている会社1社のみのかたはなおさらですが、収入を伸ばすことには時間がかかります。

手取りを10万円増やそうと思ったら、本業だけの場合は何十年とかかるでしょうし、事業所得や不動産所得、配当・利子所得を伸ばそうと思っても1か月程度ではなかなか伸びません。

また、副業を行い事業所得を得たり、不動産所得を得て収入を伸ばすことは、伸ばせるかどうか個人によって差がでやすいです。

ところが、支出を管理し減らすことは、誰にでも容易にできますし、効果も人によって差はなく一様に減らすことができます。

このことから、まずは支出を管理することから始めてみてほしいと思います。

学生時代から支出を管理する癖がついていた

かく言う私は、大学生時代実家を離れ一人暮らしをさせてもらっていました。

その時から支出を把握して管理する癖がついていまして、当時は家賃や学費を除き月3万円以内で生活していました。

今思うと結構切り詰めているように感じますが、当時はそれでも余裕がありましたし、友人と遊ぶにもなにも不自由を感じたことはありませんでした。

3万円で暮らすことに何か目的があったわけではありませんが、3万円で生活して、余ったお金が自分のお小遣い、と考えて楽しく生活していました。

また、学生時代に読んだ高村友也さんの「Bライフ」や「自作の小屋で暮らそう」という本にも影響を受けたと思います。

高村さんはとても安い土地を購入し、建築基準法上制約を受けない大きさの小屋を自分で建てて、最低限の支出で生活し、自分自身は月にほんの少しの労働をするだけで生活するというスタイルを実践してらっしゃいました。

当時就職して働くことが当たり前と思っていた私は少なからず衝撃を受け、「働くことに対する裁量権」を得て生活することにあこがれを抱くようになりました。

収入と支出のバランスから見る貯蓄率

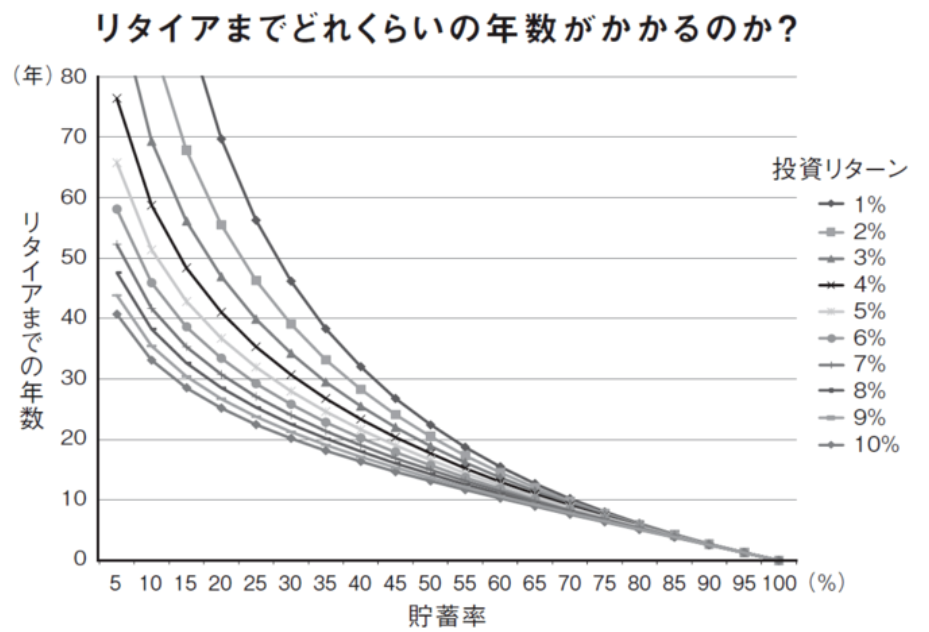

話がそれてしまいましたが、FIREをするにあたってもっとも大切だと言われている「貯蓄率」を収入と支出のバランスから考えてみましょう。

- 月の手取りが30万円で、支出が20万円のAさん

- 月の手取りが30万円で、支出が10万円のBさん

- 月の手取りが40万円で、支出が20万円のCさん

Aさんの貯蓄率33%、Bさんの貯蓄率66%、Cさんの貯蓄率50%、とこのようになります。

ダイヤモンド・オンライン

https://diamond.jp/articles/-/236816

それぞれのFIREまでの年数を見てみると、貯蓄率33%のAさんは早くて約20年、貯蓄率66%のBさんは早くて約10年貯蓄率50%のCさんは早くて約15年かかります。

Bさんが最も早くFIREできることがわかります。

手取りを10万円上げることと、支出を10万下げること、これも人によって向き不向きがあると思いますが、支出を10万円減らすほうが即効性があり、再現性が高いのは間違いありません。

また本業のみに収入を依存している方が手取りを10万円増やすには長い年月をかけるか、歩合制の仕事で成績をあげるか、役職をあげるか、時間外勤務手当を多くもらう、このような選択肢が出てくるかと思いますが、健康を害すリスクが高いだけでなく、よりその職場への依存度が高まってしまい、FIREをするという目標から遠ざかってしまうように思います。

私の支出

私は妻と子どもの3人暮らしですが、月の生活費は15万円くらいです。保育園の金額が結構大きく、子どもが生まれる前は2人で月10万円かかりませんでした。

ただこれは生活に最低限必要なお金で、この部分は夫婦共同でお金を出し合っています。

これとは別に娯楽費がありまして、娯楽費に関しては完全に別財布で各々が自分の娯楽費は自分で払うスタイルです。

ちなみに私は娯楽費が月3万円ほどで、大好きなアウトドアやコーヒー、外食に使っています。

ここは削る余地しかありませんが、娯楽費を削っては人生の楽しみが減ってしまい、仕事のモチベーションが保てないので、娯楽費3万円くらいが私にとってはほどよいバランスかなと思っています。

まずは月5万削減を目指して

話を戻しまして、支出で削減できる部分を定期的に洗い出してみましょう。

私の場合は最近まで「外貨建て積立保険」という手数料がとても高い商品を買い続けていたので、それを解約したことで支出を減らすことができました。

損が出てしまいましたが、よい勉強代になりました。その分毎月の支出が減り、もっと優良な投資先に回せる金額が増えたので良かったです。

- 積立型の保険

- 医療保険

- 自動車保険の中の車両保険(そもそも車を持たないのがベストですが)

- 大手通信会社の高額プラン

- 銀行や証券会社の窓口で購入した投資商品

- 必要ないサブスクサービス

上記内容でお金を多く払っている方がとても多くいらっしゃいます。

見直すことで月5万円くらいはすぐに支出を減らすことができると思います。

月5万の配当をもらおうと思ったら、5%の配当利率でも1200万円も必要なんですから。削減する価値大ありだと思います。

一緒にFIRE目指して頑張っていきましょう。

では、また。

コメント